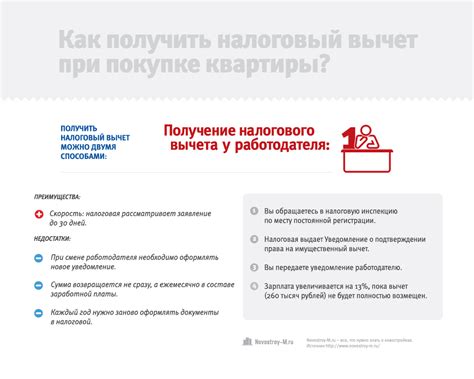

В России налоговый вычет является одним из инструментов, позволяющих гражданам сэкономить на уплате налогов. Однако для того чтобы получить вычеты, необходимо правильно заполнить декларацию и следить за своими финансовыми документами.

Проверка получения налогового вычета - это важный этап в налоговом планировании граждан. В нашей статье мы расскажем вам о том, как узнать, получили ли вы свой вычет, и какие шаги следует предпринять в случае ошибки или неполучения вычета.

Следует помнить, что налоговый вычет может быть связан с определенными условиями и требованиями, поэтому важно быть внимательным при его получении. Мы подготовили подробную инструкцию, которая поможет вам разобраться в этом вопросе.

Важность проверки налогового вычета

Проверка налогового вычета имеет большое значение для налогоплательщика, поскольку позволяет убедиться в правильности начисления и списания налоговых сумм. Неправильно оформленный налоговый вычет может привести к упущенным возможностям сэкономить налоговые платежи и получить возможные компенсации от государства. Поэтому важно внимательно проверить все документы и рассчитанные суммы, чтобы убедиться в том, что все налоговые вычеты были получены по закону.

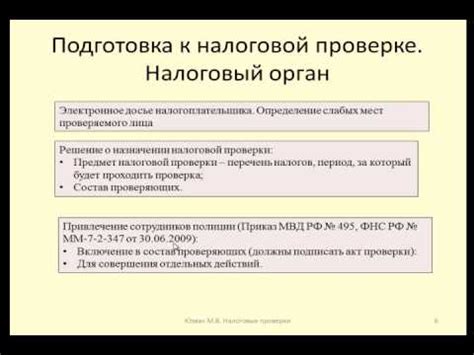

Подготовка к проверке налогового вычета

Перед тем как начать проверку налогового вычета, необходимо подготовить необходимые документы и провести основные шаги:

| 1. | Проверьте правильность заполнения декларации о доходах. |

| 2. | Убедитесь, что были указаны все возможные налоговые вычеты. |

| 3. | Соберите все документы, подтверждающие право на налоговые льготы и вычеты. |

| 4. | Проанализируйте полученные вычеты и убедитесь в их корректности. |

Необходимые документы для проверки

Для проверки получения налогового вычета в России необходимо подготовить следующие документы:

- Копию декларации по налогу на доходы физических лиц за соответствующий отчётный период;

- Копию уведомления о зачисленных налоговых вычетах;

- Копию свидетельства о доходах, подтверждающих право на налоговый вычет;

- Другие документы, подтверждающие факт получения доходов и право на налоговый вычет.

Этапы проверки налогового вычета

1. Проверьте правильность заполнения декларации о доходах и всех необходимых документов.

2. Убедитесь, что сумма налогового вычета корректно указана в декларации.

3. Проверьте, был ли вычет учтен при расчете налогов и суммируйте вычет с другими налоговыми льготами.

4. Проверьте соответствие суммы налогового вычета законодательству и необходимым требованиям.

5. При необходимости обратитесь в налоговую инспекцию для уточнения информации или исправления ошибок.

Методы проверки налогового вычета

1. Проверьте сумму налогового вычета, указанную в вашем налоговом уведомлении. Убедитесь, что эта сумма соответствует фактическим затратам, которые вы указали в декларации.

2. Проверьте правильность заполнения декларации о налоговом вычете. Убедитесь, что все необходимые документы были предоставлены и все графы были заполнены правильно.

3. Обратитесь в налоговую службу, если у вас есть сомнения относительно полученного налогового вычета. Специалисты могут помочь разобраться в возникших ситуациях и уточнить информацию.

Помните: правильная проверка налогового вычета поможет избежать возможных ошибок и проблем с налоговой декларацией.

Особенности проверки налогового вычета для физических лиц

Для получения налогового вычета физическое лицо должно проверить соответствие сделанных расходов требованиям Налогового кодекса Российской Федерации. Проверка проводится через налоговую декларацию, в которой указываются все необходимые данные о расходах, подлежащих вычету.

Основные особенности проверки налогового вычета:

| 1. | Расходы должны быть официально подтверждены: кассовые чеки, счета-фактуры, договоры. |

| 2. | Сумма расходов должна соответствовать установленным нормам и правилам. |

| 3. | Налогоплательщик должен быть законным владельцем или подзащитным объектом, по которому были произведены расходы. |

| 4. | Возврат налогового вычета производится по результатам рассмотрения налоговой декларации соответствующим налоговым органом. |

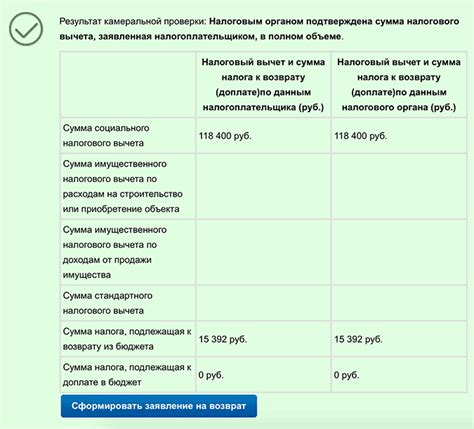

Как узнать результаты проверки налогового вычета

После подачи заявления на получение налогового вычета в налоговую инспекцию, необходимо следить за процессом проверки и узнать результаты. Проверить состояние вашего заявления можно через личный кабинет налогоплательщика на официальном сайте налоговой службы России.

Для этого выполните следующие шаги:

| 1. | Зайдите на сайт налоговой службы России |

| 2. | Авторизуйтесь в личном кабинете налогоплательщика |

| 3. | Перейдите в раздел "Заявления и уведомления" |

| 4. | Найдите свое заявление на налоговый вычет |

| 5. | Проверьте статус заявления и результаты проверки |

Если ваше заявление было успешно принято и прошло проверку, вы сможете увидеть информацию о получении налогового вычета и дату начисления его в вашу налоговую декларацию.

Что делать в случае отклонения налогового вычета

Если вам отказали в налоговом вычете или его размер был снижен, следует принять следующие шаги:

- Ознакомьтесь с отказным решением налогового органа и выясните причину отклонения.

- Проверьте правильность предоставленных документов и их соответствие требованиям законодательства.

- Обратитесь к специалистам (налоговому консультанту или юристу) для детального анализа ситуации и разработки стратегии обжалования решения.

- Подготовьте письменное обращение с обоснованием своей позиции и приложите все необходимые документы (копии налоговых деклараций, справок и т.д.).

- Подайте жалобу на решение налогового органа в установленном порядке.

- Ожидайте результатов рассмотрения вашей жалобы и готовьтесь к дальнейшим действиям в зависимости от полученного решения.

Вопрос-ответ

Как проверить получение налогового вычета в России?

Для проверки получения налогового вычета в России необходимо зайти на официальный сайт налоговой службы и зайти в личный кабинет. Там можно увидеть информацию о полученных налоговых вычетах за определенный период. Также можно заказать выписку из налоговой декларации, где указана информация о налоговых вычетах.

Что делать, если не отражается налоговый вычет?

Если налоговый вычет не отражается, необходимо связаться с налоговой инспекцией и предоставить все необходимые документы для проверки. Может потребоваться дополнительное оформление заявления или заявки для исправления ситуации.

Какие документы нужно предоставить для проверки налогового вычета?

Для проверки налогового вычета обычно необходимы документы, подтверждающие факт расходов, на основании которых был получен вычет. Это могут быть копии договоров, кассовые чеки, счета-фактуры и другие документы, подтверждающие понесенные расходы.

Сколько времени занимает проверка налогового вычета в России?

Время проверки налогового вычета в России может варьироваться в зависимости от нагруженности налоговой службы и сложности случая. В среднем процесс проверки может занять от нескольких дней до нескольких недель. В случае необходимости дополнительных документов или уточнений, сроки могут увеличиться.