Акт сверки с налоговой – это важный документ, который позволяет сравнить данные о доходах и налогах, предоставленные налогоплательщиком и налоговыми органами. Процедура сверки необходима для выявления расхождений и устранения ошибок в налогообложении. Она является гарантом честности и прозрачности взаимоотношений между налогоплательщиком и государством.

Основная цель акта сверки с налоговой – это предотвращение налоговых споров и снижение вероятности налоговых проверок. Правильное заполнение и своевременное представление акта сверки помогает избежать штрафов и недоразумений с налоговыми органами. Кроме того, акт сверки способствует улучшению налогового климата в стране и повышению доверия между бизнесом и государством.

Преимущества акта сверки с налоговой очевидны: он позволяет налогоплательщику контролировать свои налоговые обязательства, избежать ошибок и неустойчивостей в документообороте. Важно понимать, что акт сверки – это не только формальность, но и инструмент обеспечения финансовой устойчивости и законности бизнеса.

Акт сверки с налоговой: важность и преимущества

Процесс составления акта сверки с налоговой имеет несколько преимуществ:

| 1. | Позволяет обнаружить ошибки и расхождения в данных. |

| 2. | Помогает зафиксировать факты и предотвращает возможные проблемы в будущем. |

| 3. | Создает основу для установления доверительных отношений между налогоплательщиком и налоговой службой. |

| 4. | Позволяет избежать штрафов и иных негативных последствий. |

Исчерпывающая сверка с налоговой обеспечивает прозрачность и эффективность в налоговом учете, что способствует правильному расчету налоговых обязательств и уменьшению рисков для бизнеса. Поэтому акт сверки с налоговой следует рассматривать как важный инструмент управления финансами организации.

Значение акта сверки

Основной целью акта сверки является установление правильности и точности данных, представленных налоговыми декларациями компании. Путем сравнительного анализа финансовых показателей можно выявить любые расхождения или ошибки, которые могли возникнуть в процессе учета доходов и расходов.

Акт сверки также способствует улучшению взаимоотношений между организацией и налоговыми органами. Проведение этой процедуры свидетельствует о готовности компании к сотрудничеству и соблюдению норм законодательства, что может повлиять на уровень доверия со стороны налоговых инспекторов.

Преимущества для предприятия

1. Уверенность в правильности исчисления налогов

Акт сверки с налоговой позволяет предприятию проверить корректность расчетов и избежать возможных ошибок в уплате налогов. Это помогает избежать штрафов и санкций со стороны налоговых органов.

2. Оптимизация налогообложения

После проведения сверки предприятие может выявить возможности для оптимизации своего налогового бремени, снизить риски и оптимизировать налоговую политику.

3. Улучшение контроля за финансовыми процессами

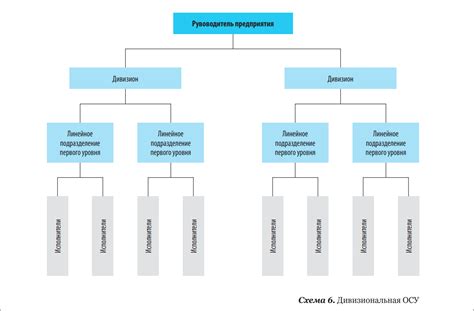

Проведение акта сверки помогает предприятию улучшить контроль за своими финансовыми процессами, выявить слабые места и улучшить управление финансами.

Снижение рисков и штрафов

Акт сверки с налоговой позволяет своевременно выявлять возможные расхождения в данных между налогоплательщиком и налоговыми органами, что существенно снижает риск возникновения ошибок или неправильных исчислений при уплате налогов.

Проведение сверки помогает устранить возможные недочеты и уточнить всю информацию, что в свою очередь снижает вероятность возникновения споров с налоговыми органами и штрафов за неправильное оформление отчетности или неполноту ее предоставления.

Оценка финансового состояния

Помимо этого, оценка финансового состояния позволяет уверенно вести переговоры с налоговой и обосновывать свои позиции на основе фактических данных. Точное представление о финансовых показателях облегчает взаимодействие с налоговыми органами и позволяет избежать недоразумений и недопониманий.

Важно отметить, что оценка финансового состояния также способствует эффективному планированию налоговых платежей и оптимизации налоговой нагрузки. Благодаря анализу своей финансовой отчетности компания может выявить возможности для снижения налоговых затрат и оптимизации финансовых потоков.

Получение дополнительной информации

Для более подробной консультации по вопросам сверки с налоговой и уточнения всех деталей, рекомендуется обратиться к специалистам в области налогового учета. Эксперты помогут разобраться с законодательством, предоставят рекомендации по заполнению необходимых документов и соблюдению процедур.

Также полезно обратиться к официальным источникам информации, таким как официальный сайт налоговой службы, где можно найти разъяснения по вопросам сверки, образцы форм, инструкции и другую полезную информацию.

Минимизация налоговых рисков

Устранение несоответствий в документах

Исправление ошибок и несоответствий в документах устраняет риски возможных налоговых и штрафных санкций. Более того, правильность документооборота способствует лучшему взаимопониманию между налогоплательщиком и налоговым органом, что способствует более прозрачной и эффективной работе обеих сторон.

Обеспечение прозрачности бухгалтерского учета

Прозрачность бухгалтерского учета играет ключевую роль в обеспечении финансовой стабильности и доверия со стороны налоговых органов. Следование принципам честности и точности ведения учета позволяет минимизировать риски налоговых проверок и штрафов.

Акт сверки с налоговой является эффективным инструментом для проверки соответствия бухгалтерских данных с налоговой отчетностью. Этот процесс позволяет выявить возможные расхождения и ошибки, а также своевременно их исправить, обеспечивая точность и соответствие финансовой отчетности требованиям законодательства.

Прозрачный бухгалтерский учет способствует улучшению понимания финансового состояния компании как внутри, так и снаружи. Это также способствует повышению доверия со стороны инвесторов, партнеров и клиентов, что в свою очередь может способствовать росту бизнеса и укреплению позиций на рынке.

Обеспечение соблюдения законодательства

Вопрос-ответ

Почему так важно проводить акт сверки с налоговой?

Акт сверки с налоговой является важным инструментом для проверки правильности расчетов налогов и взаиморасчетов с бюджетом. Он помогает выявить возможные ошибки и упущения в налоговой отчетности, что в свою очередь позволяет предотвратить штрафы и негативные последствия со стороны налоговых органов.

Какие преимущества может принести проведение акта сверки?

Проведение акта сверки с налоговой позволяет уточнить информацию о доходах и расходах, пересчитать налоговые платежи, определить возможные налоговые льготы или снижения ставок. Также это помогает подготовиться к налоговой проверке, снизить риск ошибок в финансовой отчетности и улучшить управление налоговыми обязательствами.

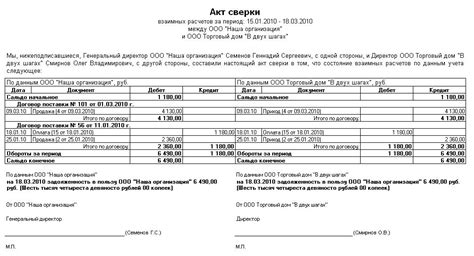

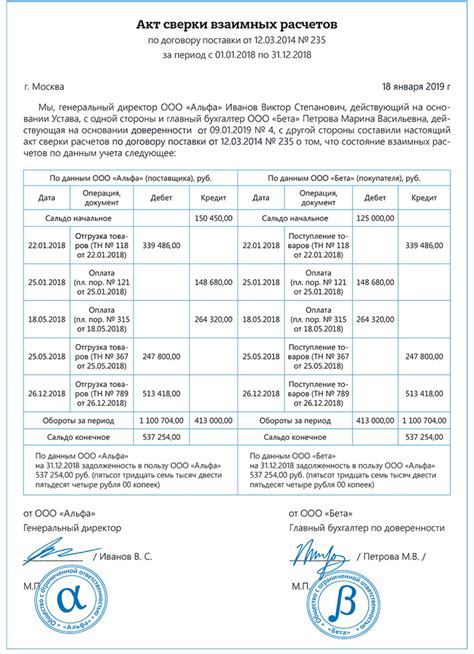

Каким образом проводится акт сверки с налоговой?

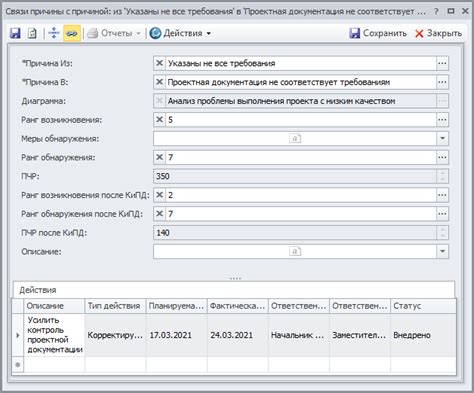

Для проведения акта сверки с налоговой необходимо собрать соответствующие документы, подтверждающие доходы, расходы, налоговые платежи. Затем следует сравнить эти данные с информацией, заявленной в налоговой отчетности. По результатам сравнения составляется акт сверки, в котором указываются расхождения и допущенные ошибки.

Какие последствия могут быть при невыполнении акта сверки с налоговой?

Если не выполнить акт сверки с налоговой, то возникает риск ошибочного расчета налоговых обязательств, налоговых проверок, начисления штрафов и пеней за неправильную налоговую отчетность. Проведение акта сверки помогает избежать подобных негативных последствий.

Какой периодической частотой следует проводить акт сверки с налоговой?

Рекомендуется проводить акт сверки с налоговой не реже одного раза в год, по истечении финансового года. Это позволяет своевременно выявлять и исправлять ошибки, а также готовиться к следующему налоговому периоду с актуальной информацией.