Налоги играют важную роль в финансовой системе любого государства, включая Российскую Федерацию. В налогообложении существуют определенные принципы, которые определяют общую концепцию налоговой системы и способы сбора налогов с физических и юридических лиц.

В России действует разнообразная система налогов, каждый из которых имеет свои особенности и правила взимания. Среди основных видов налогов, которые применяются в нашей стране, можно выделить: налог на прибыль организаций, налог на доходы физических лиц, НДС, налог на имущество и транспортные средства и др.

Понимание принципов налогообложения и особенностей налогов в России необходимо как для физических лиц, так и для предпринимателей, чтобы правильно учитывать налоговые обязательства и избегать недопонимания с налоговыми органами.

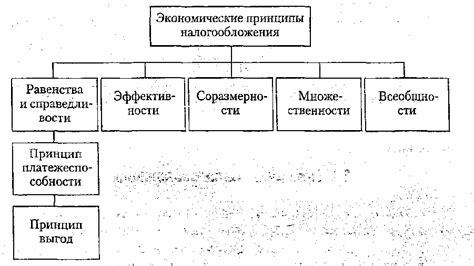

Общие принципы налогообложения

Налогообложение в России основывается на следующих общих принципах:

- Принцип законности - налогообложение осуществляется исключительно на основании законодательства Российской Федерации.

- Принцип обязательности - налоги являются обязательными платежами для юридических и физических лиц в установленные сроки.

- Принцип равенства - все налогоплательщики обязаны равномерно исполнять свои налоговые обязанности в соответствии с законодательством.

- Принцип справедливости - налоги должны взиматься с учетом финансовых возможностей налогоплательщика и справедливо распределяться.

- Принцип экономической эффективности - налоговая система должна способствовать стимулированию экономического развития и росту производства.

- Принцип прозрачности - налоговое законодательство и процедуры должны быть понятны и доступны для всех налогоплательщиков.

Виды основных налогов в России

| 1. Налог на прибыль предприятий | Этот налог взимается с организаций на основе их прибыли. Ставка налога составляет 20%. |

| 2. НДС (налог на добавленную стоимость) | НДС взимается с товаров и услуг при каждой стадии их производства и реализации. Ставка НДС составляет 20%. |

| 3. Налог на доходы физических лиц | Этот налог взимается с доходов граждан, полученных в России и за рубежом. Ставки налога зависят от величины дохода и составляют от 13% до 35%. |

| 4. Налог на имущество | Налог на имущество взимается с владельцев земли, зданий, сооружений и другого имущества на территории России. Ставка налога определяется местными органами власти. |

Эти налоги являются основными источниками доходов бюджета России и играют важную роль в финансировании различных программ и проектов.

Прогрессивная шкала налогообложения

Особенности налогообложения для различных категорий налогоплательщиков

В России существует различные виды налогоплательщиков, каждая категория которых облагается налогами по-разному.

Физические лица:

Для физических лиц основным налогом является подоходный налог, который взимается с доходов граждан. Также существуют подоходный налог с доходов физических лиц (ПДФ), налог на имущество физических лиц (НДФЛ), налог на владение транспортных средств и др.

Юридические лица:

Юридические лица обязаны уплачивать налог на прибыль и НДС. В зависимости от вида деятельности компании, могут применяться дополнительные налоги, такие как транспортный налог, налог на имущество и другие.

Индивидуальные предприниматели:

ИП могут вести упрощенное налогообложение или платить налог на прибыль по общей системе. Также существуют специальные налоги для ИП, такие как страховые взносы на обязательное пенсионное и медицинское страхование.

Самозанятые лица:

Самозанятые лица уплачивают налог на профессиональный доход. Этот налог облагается только тем, кто получает доход от предпринимательской или профессиональной деятельности без регистрации ИП.

Учитывая разнообразие категорий налогоплательщиков, в России предусмотрены различные налоговые режимы и ставки, которые учитывают особенности каждой категории и способствуют справедливому налогообложению.

Принцип налогообложения доходов

Принцип налогообложения доходов основан на том, что гражданин должен платить налог с дохода, полученного в течение определенного периода. В России доходы подразделяются на различные категории: заработная плата, проценты по депозитам, дивиденды и прочее. Каждая категория доходов облагается налогом согласно установленным ставкам.

Особенности налогообложения доходов:

- Налогообложение доходов физических лиц происходит по шкале прогрессивного налога, где более высокие доходы облагаются налогом по более высокой ставке.

- Различаются налоговые льготы и вычеты для определенных категорий налогоплательщиков, что позволяет уменьшить налоговую нагрузку.

Важно помнить, что налогообложение доходов является одним из основных источников пополнения бюджета страны и важным аспектом финансовой системы.

Налог на прибыль и его особенности

- Ставка налога на прибыль для большинства компаний составляет 20%. Однако существуют различные льготы и особенности, влияющие на размер налоговых обязательств.

- Особенностью налога на прибыль является возможность использования различных налоговых льгот и освобождений, таких как амортизация основных средств, налоговый вычет за научно-исследовательскую деятельность и др.

- Кроме того, для некоторых видов деятельности (например, для инновационных компаний) предусмотрены особые условия налогообложения прибыли, что способствует стимулированию развития определенных отраслей экономики.

Вопрос-ответ

Какие основные виды налогов существуют в России?

В России существует несколько основных видов налогов, включая НДС (налог на добавленную стоимость), НДФЛ (налог на доходы физических лиц), налог на прибыль организаций, налог на имущество физических и юридических лиц, налог на транспортные средства, а также ряд других. Каждый налог имеет свои особенности и ставки.

Какие принципы лежат в основе налогообложения в России?

Основными принципами налогообложения в России являются принцип законности, прозрачности и добровольности налогоплательщика. Охват и справедливость взимания налогов также являются важными составляющими системы налогообложения. Государство стремится к сбалансированному и эффективному сбору налогов, с учетом экономической ситуации и потребностей общества.