Корректировка по НДС с увеличением – это процесс, за который организации могут быть подвержены финансовым штрафам и проверкам со стороны налоговых органов. В ряде случаев подобные проверки могут привести к негативным последствиям для компании, вплоть до уплаты штрафов и аннулированию сделок.

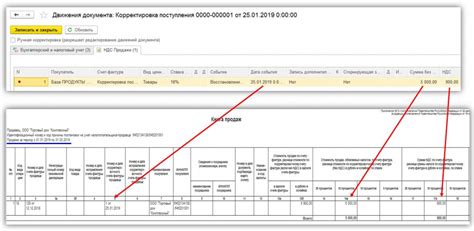

Однако, соблюдение правил корректировки по НДС с увеличением поможет избежать ненужных проблем и минимизировать риски. В первую очередь необходимо строго придерживаться требований по оформлению документов, а именно указывать информацию о продавце и покупателе, описание товара или услуги, стоимость и сумму НДС.

Важно помнить, что в случае корректировок по НДС с увеличением, сумма НДС начисляется на стоимость поставляемого товара или услуги, поэтому при оформлении нужно аккуратно рассчитывать все суммы и не допускать ошибок. Это поможет избежать проблем при проверке и облегчит взаимодействие с налоговыми органами.

Корректировка по НДС с увеличением

Одним из случаев, когда возникает необходимость в корректировке с увеличением, является обнаружение недекларированных или завышенных сумм налога по каким-то проводкам или операциям. В этом случае налогоплательщик может подать корректирующую налоговую декларацию с указанием правильных данных и увеличить сумму НДС к уплате или к возврату.

При подаче корректирующей декларации с увеличением налогоплательщик обязан указать причины, повлекшие возникновение ошибки, а также предоставить документы, подтверждающие правильность внесенных изменений. Кроме того, в случае корректировки с увеличением налоговой базы НДС, налогоплательщик должен учесть, что сумма налога, подлежащего уплате или возврату, будет увеличиваться на сумму неустойки (штрафа).

| Категория правонарушения | Сумма неустойки (% от суммы НДС) |

|---|---|

| Завышение суммы НДС в декларации | 10% |

| Непредставление налоговой декларации по НДС | 20% |

| Непредставление документов, подтверждающих корректность корректировки | 30% |

Помимо применения штрафа, описанного в таблице, налоговые органы могут также применить иные меры ответственности к налогоплательщику, в случае выявления нарушений при корректировке с увеличением.

Штрафы при корректировке НДС

В случае ошибочной корректировки НДС с увеличением, налоговые органы могут применить санкции в виде штрафов. Величина штрафа зависит от степени нарушения и может составлять до 20% от суммы корректировки.

Ошибки, за которые налоговая может назначить штрафы:

- Несоответствие суммы корректировки действительным расходам.

- Предоставление неправильных или некачественных документов.

- Неправильное оформление корректировочных актов.

- Несоблюдение сроков сдачи корректировки.

Для избежания штрафов при корректировке НДС необходимо внимательно контролировать процесс, своевременно и правильно заполнять все необходимые документы, а также соблюдать сроки сдачи. Важно также знать правила и требования, регламентирующие процесс корректировки НДС с увеличением.

Правила сдачи корректировки по НДС

Вот некоторые основные правила сдачи корректировки по НДС:

1. Содержание корректировки:

Корректировка по НДС должна содержать информацию о точной сумме корректировки, причине ее возникновения и ссылки на соответствующие документы. Это поможет налоговым органам понять суть корректировки и провести необходимую проверку.

2. Сроки сдачи:

Корректировку по НДС необходимо сдать в налоговый орган в установленные сроки. Обычно эти сроки составляют 10 дней с момента возникновения причины корректировки. Если сдать корректировку не вовремя, предприятие может быть подвергнуто штрафам и дополнительным проверкам.

3. Форма сдачи:

Корректировку по НДС можно сдать в электронной форме или на бумажном носителе. В случае сдачи в электронной форме необходимо использовать утвержденные налоговым органом программные продукты и специальные сертификаты.

4. Проверка корректировки:

Налоговые органы имеют право проверить корректировку по НДС и требовать дополнительные документы и объяснения. Предприятие должно готовиться к возможным проверкам, иметь все необходимые документы и предоставлять объяснения в полном объеме.

Соблюдение этих правил поможет предприятию избежать штрафов и негативных последствий. В случае возникновения проблем или вопросов, рекомендуется обратиться к специалистам в области налогового права для консультаций и помощи.

Условия увеличения налоговой базы

Увеличение налоговой базы по НДС возможно при соблюдении определенных условий, которые предусмотрены законодательством. Рассмотрим основные случаи, когда происходит корректировка по НДС с увеличением налоговой базы.

- Изменение стоимости товаров или услуг: Если цена на товары или услуги была изменена с момента оформления первоначального документа, то производится корректировка налоговой базы соответствующего периода.

- Возникновение дополнительных расходов: Если в процессе исполнения договора возникают дополнительные расходы, связанные с приобретением товаров или оказанием услуг, которые не были учтены при исчислении НДС, то налоговая база должна быть увеличена с учетом этих расходов.

- Исправление ошибок: В случае выявления ошибок в предыдущих отчетных периодах, в результате которых налоговая база была недооценена, необходимо произвести корректировку и увеличить налоговую базу за соответствующий период.

При увеличении налоговой базы необходимо аккуратно заполнить и представить соответствующие документы в налоговый орган. Важно строго соблюдать требования законодательства и предоставить все необходимые доказательства.